Az előző évek gyakorlatához hasonlóan idén is jelentkezünk a hazai online reklámköltéssel foglalkozó posztokkal. A TNS Media Intelligence (hamarosan Kantar Media) jóvoltából ismét a listaáras adatok elemzésével kezdünk.

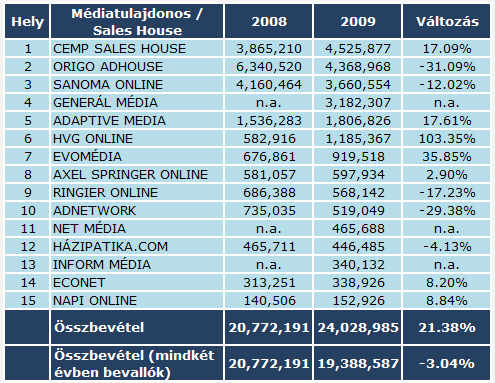

A TNS MI Adex Reklámköltés-analízise szerint 2009-ben a bevallást tevő médiatulajdonosok display típusú hirdetési felületeire (banner, szponzoráció) allokált online listaáras reklámköltés összesen 24 milliárd Ft volt, ami 21,38%-os növekedést jelent az előző évhez képest. Ha csak a mindkét évben bevalló médiatulajdonosokat tekintjük, akkor reálisabb képet kapunk, ugyanakkor 3,04%-os csökkenéssel kell számolnunk. Az éves eredmények az első negyedévben megfigyelt „megtorpanáshoz” hasonlóan alakultak.

A tavalyi év online reklámpiaci tendenciáival kapcsolatban Novák Péter, az IAB Hungary elnöke elmondta, hogy a 2009-es nettó reklámköltési adatokra sem kell már sokat várni, a tavalyi évhez hasonlóan a közeljövőben napvilágot fog látni az MRSZ és az IAB részéről. Az adatok nélkül annyi elmondható, hogy meglepetést nem okozott a tavalyi év. Az eddigi töretlen növekedés megállt, várhatóan stagnáló online reklámköltésről fognak tanúskodni az adatok. A display csökkent, a search növekedett, az email és a listing szintén nagyjából stagnált. A teljes reklámpiac 20-25%-os csökkenése mellett így az online reklámozás relatív nyertes, aránya a reklámtortában jelentősen megnőtt. Bár ezekben a költésekben külön nem látható, de a hirdetők szemében a tavalyi év újdonsága a social media marketing volt, ami minden bizonnyal 2010-ben is slágertéma lesz. A gyengébb üzleti környezet miatt előtérbe került a mérhetőség, a kampányok teljesítménye, de leginkább a teljesítmény-orientált megoldások alkalmazása.

Barnóth Zoltán, a MEC Interaction vezetője szerint tavaly 5-7% körüli mértékben net-net szinten is csökkent az online piac. A tarifa és net-net költések között jobban szétnyílt az olló, mivel hirdetői nyomásra nagyobb eseti kedvezmények is megjelentek a piacon. Az online hirdetésen belül a legnagyobb veszteségeket a display piac szenvedte el, amit – méreténél fogva – a keresőhirdetés növekedése nem tudott kompenzálni. Zoltán szerint egyéb olyan területeket sem lehet megjelölni, ahol a korábbiakhoz képest nagy növekedést tapasztaltak volna, s legalább valamelyest pótolták volna a display-ben elveszített összegeket.

Tóth Gábor, az OMG Digital frissen kinevezett vezetője úgy látja, hogy bár a 2009-es listaáras display költés gyakorlatilag változatlan maradt az előző évihez képest, a médiatulajdonosok által adott nagyobb kedvezmények miatt ez a tényleges net-net bevételekben akár 15-20%-os csökkenést is jelenthet. Gábor szerint a hirdetők online médiastratégiájában nem következett be jelentős változás a múlt év során, azaz a büdzsék átcsoportosításával kevésbé számolhatunk, ez az összeg gyakorlatilag eltűnt a piacról. Még a különösen költséghatékonynak tartott keresőhirdetés sem értékelődött fel jelentősen, a közösségi média megoldások iránt pedig az érdeklődés nagy ugyan, de az ezekre fordított büdzsék eltörpülnek a hagyományos online hirdetésekre költött összegek mellett. Bár az online hirdetési piacot jelentősen megtépázta a válság, a rádió, sajtó és közterületi hirdetési bevételek ennél jóval nagyobb mértékben csökkentek. Emiatt a teljes reklámtortából az online biztosan nagyobb szeletet hasított ki, mint egy évvel korábban, az offline csatornák közül pedig széles elérésének és költséghatékonyságának köszönhetően egyedül a tévé tartotta meg korábbi részesedését.

Kozári István, a Fastbridge vezetője szerint az online reklámköltések a médiapiacon becsült 20-25%-os visszaesésnél kisebb arányban csökkentek 2008-ról 2009-re. István 6-8%-os visszaesést valószínűsít az online reklámköltések piacán. A display költések volumencsökkenése direkt nem jelent meg más szegmensekben, ugyanakkor összpiaci szinten a hirdetői szokások változása – erősödő igény az eredményre: kattintás, regisztráció, esetleg más konverzió -, illetve a hirdetők összetételének változása miatt erősödhetett a kereső és egyéb PPC hirdetési formák részaránya. A display-en belül is valószínűsíthető, hogy megnőtt a CT és egyéb PPC alapú hirdetési formák részaránya a teljes költésen belül.

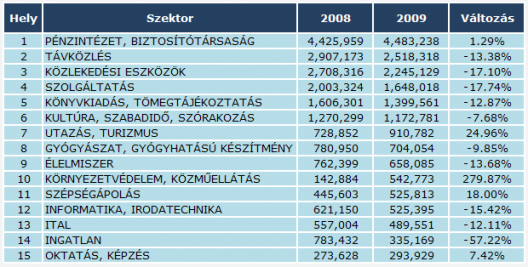

A TNS MI listaáras online reklámköltési adatai szerint a legalább 1 milliárd Ft-os listaáras költést realizáló top szektorok sorrendje nem változott az előző évhez képest, ugyanakkor a pénzintézet, biztosítótársaság – stagnáló – szektor kivételével mindegyik csökkentette a költését a mindkét évben bevalló médiatulajdonosok display típusú felületein. A top 15 szektor közül az utazás, turizmus; a környezetvédelem, közműellátás; a szépségápolás; ill. az oktatás, képzés szektor növelte a költését. A legnagyobb mértékű csökkentést az ingatlan, a szolgáltatás, a közlekedési eszközök és az informatika, irodatechnika szektor hajtotta végre.

A top 15 szektor listaáras online reklámköltése

a TNS Media Intelligence adatbázisában 2008-ban és 2009-ben is szerepelt portfóliók bázisán, ezer forintban, bevallás alapján

Forrás: TNS Media Intelligence

Ha a teljes reklámköltésre vonatkozó adatokat is vizsgáljuk, akkor látható, hogy míg a pénzintézet, biztosítótársaság szektor online-ban szinten tartotta a költését, addig összességében 18%-os csökkentést hajtott végre. A teljes reklámköltésén 7%-ot csökkentő távközlés szektor online-ban még erősebben vett vissza, ugyanakkor a teljes költését 40%-kal megvágó közlekedési eszközök szektora online-ban „csupán” 17%-kal csökkent. Érdemes még megemlíteni a szépségápolás szektort, amely a teljes reklámköltésének 9%-os csökkentése mellett online-ban 18%-os növelést hajtott végre.

Kozári István felhívta rá a figyelmet, hogy adott kategóriákon belül, az hogy az egyes hirdetők hogyan alkalmazták médiamixükben az online-t, nem mutat egyértelmű tendenciákat. Adott kategóriákon belül az egyes hirdetők stratégiája jelentősen különbözött, egyes hirdetők csak az online-t hagyták meg mixükben a tévé mellett, de előfordult az is, hogy 100%-ban a tévé irányába kötelezték el magukat és a korábban jelentős online költéseik eltűntek a piacról.

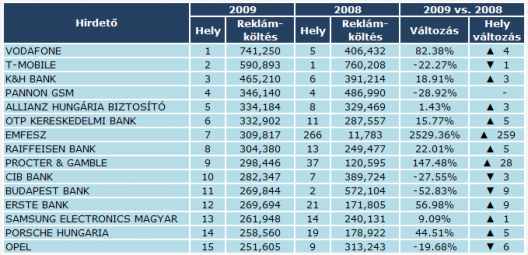

A TNS MI adatai szerint a top hirdetők sorrendjében már valamivel nagyobb változás következett be: a Vodafone letaszította a trónjáról a T-Mobile-t, amely az elmúlt két évben stabilan tartotta első helyezését. A második helyen álló T-Mobile-t követő K&H a hatodik helyről érkezett, a Pannon megtartotta negyedik helyét, az ötödik Allianz pedig – gyakorlatilag stagnáló költéssel – a nyolcadik helyről érkezett a top 5-be. A tavalyi top 15 listából a Cetelemet, a Unilevert, a Toyotát és a Miniszterelnöki Hivatalt búcsúztattuk. Új toplistások az EMFESZ, a Procter&Gamble, az Erste és a Porsche Hungária.

A top 15 hirdető listaáras online reklámköltése

a TNS Media Intelligence adatbázisában 2008-ban és 2009-ben is szerepelt portfóliók bázisán, ezer forintban, bevallás alapján

Forrás: TNS Media Intelligence

A top hirdetők közül az online költés növelésének stratégiáját választotta a Vodafone, a K&H, az OTP, a Raiffeisen, a Procter&Gamble, az Erste, a Samsung és a Porsche Hungária, a sok botránnyal körülvett EMFESZ pedig gyakorlatilag új érkezője az online reklámpiacnak. A tavalyi toplistás hirdetők közül a legnagyobb mértékű csökkentést a Cetelem, a Toyota, a Budapest Bank és a Miniszterelnöki Hivatal hajtotta végre, ami a Budapest Bank kivételével a top 15-ös listából való kimaradást is eredményezte.

A tavalyi év fejleménye, hogy a listaáras hirdetési bevételek alapján a CEMP Sales House vette át az első helyet a médiatulajdonosok toplistáján. A sorrend ugyanez marad akkor is, ha az Origo Adhouse-t az AdNetworkkel, a CEMP SH-t pedig a Net Médiával együtt tekintjük. A CEMP-et a „szentháromság” másik két tagja, az Origo és a Sanoma követi a toplistán. A 4. helyen a tavalyi évben először bevalló Generál Médiát találjuk valószínűtlenül magas listaáras bevétellel, az 5. helyet pedig az Adaptive Media szerezte meg.

A top 15 médiatulajdonos / sales house listaáras online reklámbevétele,

ezer forintban, bevallás alapján

Forrás: TNS Media Intelligence

Ahogyan korábban írtunk róla, a 2009-es év meglehetősen nehezen indult, számos hirdető kivárt és büdzsét csökkentett vagy fagyasztott be. Emellett a dinamikus bővüléshez szokott médiatulajdonosokat is meglehetősen felkészületlenül érte a recesszió, mind a proaktivitás, mind a „recessziós árszabás” váratott magára.

Az Origo AdHouse esetében a Gazsó-Somogyi páros 2008 év végi távozása, a későbbi vezetőváltások, majd az Origo „vezértelensége” elég jelentős szerepet játszhatott a tavalyi mélyrepülésben. Az idei évben azonban Vaszily Miklós és Novák Péter leigazolásával jelentős változások várhatók. Piaci vélemények szerint az Index jó éve részben az Origo gyengélkedésének köszönhető, ami mind az értékesítésben, mind a termékfejlesztésben jelentkezett.

A Sanoma esetében a hirdetői büdzsé visszavágások mellett a rugalmatlanabb árazás is lehetett az oka a gyengébb eredményeknek. A Sanoma csökkenése egyébként nem olyan mértékű, ami a válságtól eltérő arányt mutatna. A bevételek alakulásában – mint említettük – fontos szerepet játszhatott az is, hogy melyik médiatulajdonos hogyan tudott alkalmazkodni a recesszióhoz, azaz mennyire volt rugalmas, milyen extra kedvezményeket adott.

Ziegler Gábor, a CEMP értékesítési vezetője szerint a sales house piaci részesedésének növekedése – az erős kiadványok mellett – egyrészt a versenytársak gyenge teljesítményének, másrészt a CEMP korábban bevezetett, a piac fejlődésére reflektáló, tudás alapú értékesítési stratégiájának köszönhető. Gábor szerint ha a recesszió nem szól közbe, akkor még erősebb display piacvezető szerepben zárták volna az előző évet.

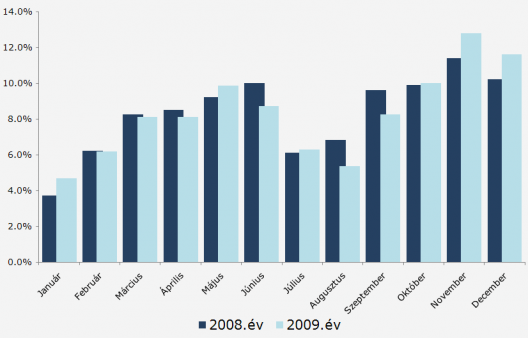

Ami a költések szezonalitását illeti, a TNS MI adataiból látszik, hogy az előző évekhez hasonlóan alakult, ugyanakkor arányaiban a nyári hónapok és a szeptember gyengébb, az év vége pedig erősebb volt az előző év azonos időszakához képest. A teljes listaáras költés közel negyedét (24,4%-át) a 2009-es év utolsó két hónapjában költötték el a hirdetők.

A listaáras online reklámbevételek havi megoszlása 2008-ban és 2009-ben

Forrás: TNS Media Intelligence

Megjegyzés:

A TNS Media Intelligence Adex Reklámköltés-analízis adatainak elemzésénél sohasem szabad figyelmen kívül hagyni, hogy az online hirdetési piacnak csak egy részét fedik le, nem tartalmazzák a display-től eltérő – search, edm, listing – reklámköltéseket. Az Adex a médiatulajdonosok önbevallásán alapul, s továbbra is vannak – bár egyre kisebb számban – olyan szereplők, amelyek nem jelentik költésüket. Ugyancsak torzító hatása lehet a bevallott médiumok körének (felvásárlások, értékesítési együttműködések stb.). (Például a HVG 2008-ban csak a hvg.hu-ra, 2009-ben viszont a teljes portfolióra vonatkozóan szolgáltatott költési adatokat.) Az Adex-ben szereplő listaáras bevételek a display piac szinte teljes egészére, a teljes online reklámpiacnak pedig kb. 55-60%-ára vonatkozóan szolgáltatnak adatokat.

A listaárakból adott kedvezmények eléggé változatosak, ahogyan az egyes médiatulajdonosok rugalmassága is, így sok esetben nehéz tényleges net-net bevételeket becsülni a listaáras adatok alapján.

A TNS MI teljes reklámpiacra vonatkozó elemzése elolvasható a Mediainfón.

A szerző a CEMP SH munkatársa.

Ha tetszett a bejegyzés, nyomj egy lájkot!

Kövesd a Rabbitblogot Facebookon, vagy iratkozz fel az rss/email értesítőre!

Köszi Ingrid! :)

Szív =:)

Köszi, nagyon szépen összefoglaltad!

Érdekes, hasznos, köszi.

Köszi, ez tényleg jó cucc!

Köszönöm Ingrid, szép összefoglaló :)

Likeolom. :)

Nekem most jött fel ez a cikked ötödször az elmúlt 2 hónapban a legkülönbözőbb (értsd LEG) dolgokra, nevekre, cégekre, úgyhogy én is köszönöm! ;)

:) Szív.